7月26日,全球最大ESG投資者團(tuán)體之一負(fù)責(zé)任投資原則(PRI)表示,亞洲養(yǎng)老基金正加速推動(dòng)本地區(qū)轉(zhuǎn)向環(huán)境、社會(huì)責(zé)任和公司治理(ESG)投資,可持續(xù)投資的解決方案日益多樣化。在我國(guó),其中社保基金作為主權(quán)養(yǎng)老基金,由政府控制進(jìn)行

市場(chǎng)化投資,具有規(guī)模大、追求長(zhǎng)期收益回報(bào)等特征。將責(zé)任投資產(chǎn)品配置到機(jī)構(gòu)投資者的財(cái)富管理中,推動(dòng)主權(quán)養(yǎng)老基金積極踐行ESG投資標(biāo)準(zhǔn),既是推動(dòng)國(guó)家經(jīng)濟(jì)轉(zhuǎn)型與可持續(xù)發(fā)展的關(guān)鍵環(huán)節(jié),也是基金行業(yè)實(shí)現(xiàn)自我變革的重要需求。本文通過(guò)分析國(guó)際主權(quán)養(yǎng)老基金的ESG投資,探討我國(guó)社保基金是否該納入ESG投資以及進(jìn)行ESG投資的必要性。

一、國(guó)際主權(quán)養(yǎng)老基金的ESG投資:滿足責(zé)任投資需求,創(chuàng)造長(zhǎng)期可持續(xù)收益

主權(quán)養(yǎng)老基金屬于政府公共基金,它的來(lái)源是社保繳費(fèi)、外匯儲(chǔ)備和財(cái)政收入。按照經(jīng)濟(jì)合作與發(fā)展組織(OECD)的標(biāo)準(zhǔn),本文將國(guó)家戰(zhàn)略儲(chǔ)備基金,即全國(guó)社會(huì)保障基金歸為是狹義的主權(quán)養(yǎng)老基金,把基本養(yǎng)老保險(xiǎn)基金定義為廣義主權(quán)養(yǎng)老基金。作為在ESG投資領(lǐng)域走在全球前列的歐洲,歐洲保險(xiǎn)和職業(yè)養(yǎng)老金管理局(EIOPA)于2016年12月通過(guò)IORPⅡ指令,從三個(gè)方面對(duì)ESG理念在養(yǎng)老金投資中的應(yīng)用作出具體要求。因此,本文通過(guò)分析國(guó)際主權(quán)養(yǎng)老基金的ESG投資情況,為我國(guó)社保基金的ESG投資建設(shè)提供經(jīng)驗(yàn)參考。

(一)國(guó)際責(zé)任投資現(xiàn)狀

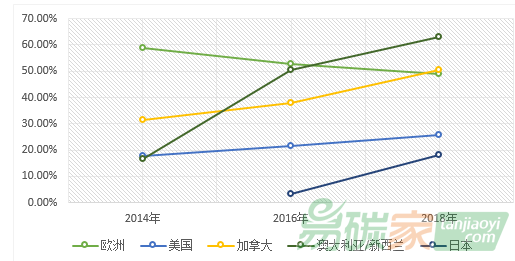

責(zé)任投資的規(guī)模不斷擴(kuò)大。根據(jù)全球可持續(xù)投資聯(lián)盟(GSIA)《2018年全球可持續(xù)投資回顧》的數(shù)據(jù),2018年初,全球五大市場(chǎng)的責(zé)任投資資產(chǎn)規(guī)模已達(dá)30.7萬(wàn)億美元,在兩年內(nèi)增長(zhǎng)了34%。如圖1所示,從2014年至2018年,責(zé)任投資在每個(gè)地區(qū)的專(zhuān)業(yè)管理資產(chǎn)中都占有相當(dāng)大的份額,其中最高的澳大利亞和新西蘭達(dá)到了63%,而日本雖然僅有18%的比重,但近兩年增長(zhǎng)幅度較大。可見(jiàn),責(zé)任投資是全球金融市場(chǎng)發(fā)展中的一支重要力量。

圖1:各國(guó)2014-2018年責(zé)任投資占管理資產(chǎn)總額的比重 資料來(lái)源:全球可持續(xù)投資聯(lián)盟

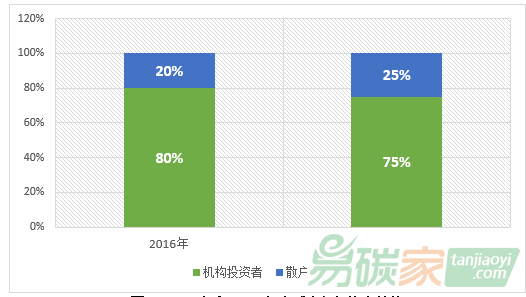

責(zé)任投資受到個(gè)人投資者與機(jī)構(gòu)投資者的關(guān)注。據(jù)圖2所示,從2016年到2018年,雖然個(gè)人投資者的比例有所增加,但目前國(guó)際責(zé)任投資者仍以機(jī)構(gòu)投資者為主,其中機(jī)構(gòu)投資者中多為主權(quán)養(yǎng)老基金、保險(xiǎn)資金等專(zhuān)業(yè)機(jī)構(gòu)客戶,尤其在大型和特大型退休金計(jì)劃中進(jìn)行ESG投資已經(jīng)變得越來(lái)越普遍。

圖2:2016年和2018年全球責(zé)任投資者結(jié)構(gòu)資料來(lái)源:全球可持續(xù)投資聯(lián)盟

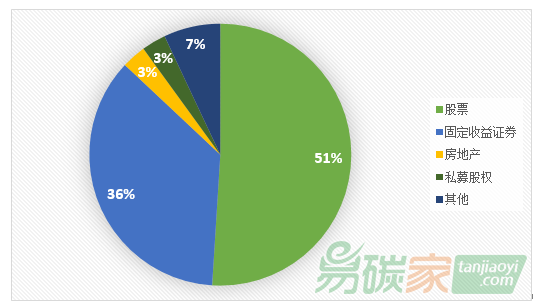

責(zé)任投資資產(chǎn)配置多元化。據(jù)圖3所示,2018年責(zé)任投資的資產(chǎn)配置以股票和固定收益資產(chǎn)為主,分別占據(jù)了51%和36%的比重。除傳統(tǒng)金融資產(chǎn)外,責(zé)任投資也逐漸開(kāi)始進(jìn)行另類(lèi)資產(chǎn)投資,包括對(duì)沖基金、現(xiàn)金或存款工具、大宗商品和基礎(chǔ)設(shè)施等。多元資產(chǎn)配置拓寬了責(zé)任投資領(lǐng)域,同時(shí)也為責(zé)任投資理念在更廣范圍內(nèi)的傳播應(yīng)用提供了空間。

圖3:2018年全球責(zé)任投資資產(chǎn)配置資料來(lái)源:全球可持續(xù)投資聯(lián)盟

(二)國(guó)際主權(quán)養(yǎng)老基金的責(zé)任投資實(shí)踐

目前,全球主權(quán)養(yǎng)老基金總資產(chǎn)超過(guò)5萬(wàn)億美元,約占全球養(yǎng)老金資產(chǎn)的30%。主權(quán)養(yǎng)老基金的投資應(yīng)該以商業(yè)回報(bào)為主要目的,但是職能上具有宏觀經(jīng)濟(jì)穩(wěn)定、儲(chǔ)蓄、養(yǎng)老金儲(chǔ)蓄和儲(chǔ)備投資這四類(lèi)功能中的一種或者多種,因此責(zé)任投資對(duì)于主權(quán)養(yǎng)老基金作為長(zhǎng)期機(jī)構(gòu)投資者追求可持續(xù)投資效益具有重要意義。

從商業(yè)回報(bào)的角度來(lái)看,基金的未來(lái)價(jià)值取決于可持續(xù)增長(zhǎng)的經(jīng)濟(jì)環(huán)境、運(yùn)轉(zhuǎn)良好的市場(chǎng)和所投資公司的長(zhǎng)期價(jià)值創(chuàng)造。從實(shí)現(xiàn)具體功能的角度來(lái)看,以挪威國(guó)際養(yǎng)老基金(GPFG)為例,其進(jìn)行負(fù)責(zé)任投資的目的是為子孫后代保障和積累財(cái)富。因此,主權(quán)養(yǎng)老基金在ESG投資策略上主要考慮資產(chǎn)的長(zhǎng)期投資價(jià)值,不過(guò)多關(guān)注短期波動(dòng),但對(duì)投資組合中的資產(chǎn)配置、貨幣構(gòu)成、風(fēng)險(xiǎn)控制等都有嚴(yán)格要求,減少基金投資過(guò)程中對(duì)不可接受風(fēng)險(xiǎn)的敞口。

在具體實(shí)踐上,國(guó)際主權(quán)養(yǎng)老基金的ESG投資主要集中在發(fā)達(dá)國(guó)家和地區(qū)。這些主權(quán)養(yǎng)老基金在進(jìn)行ESG投資時(shí),與境內(nèi)外公司、各類(lèi)投資者和其他利益相關(guān)者合作,提高可持續(xù)投資標(biāo)準(zhǔn)。投資對(duì)象上,國(guó)際主權(quán)養(yǎng)老基金重點(diǎn)關(guān)注氣候變化、水資源管理、海洋可持續(xù)、

兒童權(quán)利、財(cái)務(wù)透明等領(lǐng)域,對(duì)該領(lǐng)域內(nèi)的經(jīng)營(yíng)公司提出了將重大風(fēng)險(xiǎn)整合到其商業(yè)戰(zhàn)略和風(fēng)險(xiǎn)管理中的明確期望。例如,挪威議會(huì)于當(dāng)?shù)貢r(shí)間6月12日通過(guò)決議,要求該國(guó)管理著1萬(wàn)億美元資產(chǎn)的全球最大主權(quán)財(cái)富基金挪威國(guó)際養(yǎng)老基金(GPFG)從化石燃料領(lǐng)域撤出超過(guò)130億美元的投資。上述決議同時(shí)規(guī)定,該基金首次獲得授權(quán),將最高達(dá)200億美元(占其管理資產(chǎn)總額的2%)的資金直接投向可再生能源項(xiàng)目而非上市能源公司,以發(fā)達(dá)國(guó)家市場(chǎng)的風(fēng)能和太陽(yáng)能發(fā)電項(xiàng)目?jī)?yōu)先。

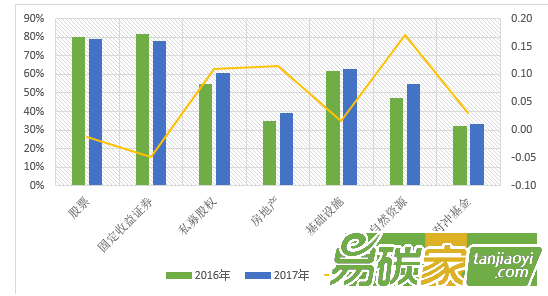

主權(quán)養(yǎng)老基金的設(shè)立和市場(chǎng)化投資,既是全世界養(yǎng)老保險(xiǎn)制度的重要戰(zhàn)略支點(diǎn),也是作為機(jī)構(gòu)投資者在國(guó)際資本市場(chǎng)上發(fā)揮作用的關(guān)鍵環(huán)節(jié)。圖4展示的是國(guó)際上近兩年配置各大類(lèi)資產(chǎn)的主權(quán)基金數(shù)量在所有主權(quán)養(yǎng)老基金中的比重,近年來(lái)主權(quán)養(yǎng)老基金的投資領(lǐng)域雖然仍以股票和固定收益證券為主,但對(duì)自然資源的投資增長(zhǎng)幅度較大。伴隨著全球范圍內(nèi)可持續(xù)發(fā)展議題所受到的廣泛關(guān)注,主權(quán)養(yǎng)老基金如何實(shí)現(xiàn)資金的長(zhǎng)期投資效益,需要其積極探索并實(shí)踐ESG投資。

圖4:配置各大類(lèi)資產(chǎn)的主權(quán)養(yǎng)老基金數(shù)量占所有主權(quán)養(yǎng)老基金比重資料來(lái)源:Sovereign Investment Lab

二、國(guó)際主權(quán)養(yǎng)老基金ESG投資運(yùn)作:超越財(cái)務(wù)回報(bào)標(biāo)準(zhǔn),開(kāi)發(fā)多元投資策略

(一)基本戰(zhàn)略

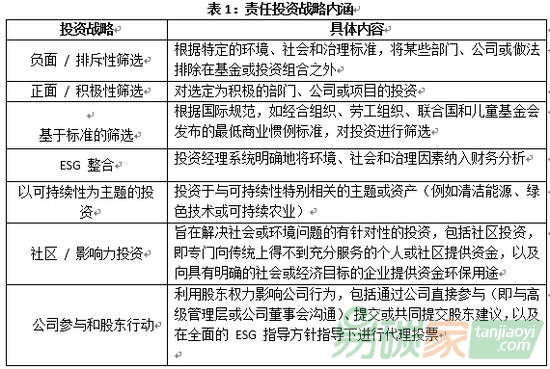

國(guó)際主權(quán)養(yǎng)老基金在評(píng)估ESG投資機(jī)會(huì)時(shí),需要每項(xiàng)投資都以實(shí)現(xiàn)長(zhǎng)期股東價(jià)值最大化的目標(biāo)進(jìn)行談判,并預(yù)計(jì)這些投資將實(shí)現(xiàn)可持續(xù)發(fā)展的最高標(biāo)準(zhǔn)。在投資過(guò)程中采取靈活的方式,對(duì)待資本回報(bào)更加“耐心”,超越單純的財(cái)務(wù)回報(bào)衡量標(biāo)準(zhǔn)。根據(jù)全球可持續(xù)投資聯(lián)盟(GSIA)的定義,責(zé)任投資具體包括以下七個(gè)層面的投資戰(zhàn)略:

資料來(lái)源:全球可持續(xù)投資聯(lián)盟

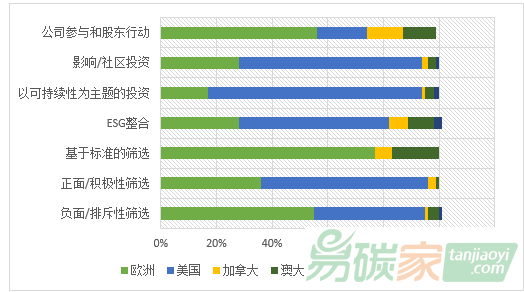

從金融投資的理論角度而言,要獲得令人滿意的長(zhǎng)期回報(bào),就必須承擔(dān)風(fēng)險(xiǎn)。因此,國(guó)際主權(quán)基金的投資戰(zhàn)略并不旨在將基金資產(chǎn)回報(bào)率的波動(dòng)降至最低,而是通過(guò)多重戰(zhàn)略組合和資產(chǎn)配置的傾斜,使得投資收益能夠隨著時(shí)間的推移,產(chǎn)生明顯較高的預(yù)期回報(bào)率。

圖5:2018年各國(guó)責(zé)任投資的戰(zhàn)略選擇資料來(lái)源:全球可持續(xù)投資聯(lián)盟

(二)投資決策

主權(quán)養(yǎng)老基金作為長(zhǎng)期機(jī)構(gòu)投資者,在進(jìn)行ESG投資時(shí)也同樣需要進(jìn)行市場(chǎng)化的投資決策。在被動(dòng)投資層面,國(guó)際主權(quán)基金跟蹤ESG代表性指數(shù),將其作為資產(chǎn)配置的基準(zhǔn)。例如,2017年全球最大的養(yǎng)老基金--——日本政府養(yǎng)老投資基金(GPIF)直接選取了三只ESG指數(shù)作為被動(dòng)投資的標(biāo)的,近89億美元進(jìn)行ESG被動(dòng)投資,占GPIF總資產(chǎn)規(guī)模的3%。未來(lái)GPIF計(jì)劃將ESG的投資配比從3%提升至10%,資金規(guī)模預(yù)計(jì)可達(dá)290億美元。同時(shí),GPIF將ESG作為與市值、Smart Beta并列的第三大被動(dòng)投資方式,投資范圍也將從日本國(guó)內(nèi)市場(chǎng)擴(kuò)展至全球市場(chǎng)。

在主動(dòng)投資層面,將ESG因子納入長(zhǎng)期投資策略中。全球范圍內(nèi)表征長(zhǎng)期投資收益的因子包括最小波動(dòng)率因子、高收益因子、質(zhì)量因子、動(dòng)量因子、價(jià)值因子、中小盤(pán)因子六大類(lèi),它們可以解釋組合長(zhǎng)期的超額回報(bào)。

臺(tái)灣勞動(dòng)保障局于2017年初同MSCI合作,使用因子疊加ESG的策略,在MSCI全球股票指數(shù)基礎(chǔ)上,進(jìn)行兩級(jí)篩選:一級(jí)篩選是把全球股票的范圍內(nèi),對(duì)每一個(gè)行業(yè)里篩選,得出ESG評(píng)級(jí)最高的50%;二級(jí)篩選是在一級(jí)篩選過(guò)的股票的池子里實(shí)現(xiàn)因子策略,比如從價(jià)值,質(zhì)量,和低波動(dòng)率對(duì)股票組合進(jìn)行加權(quán)。

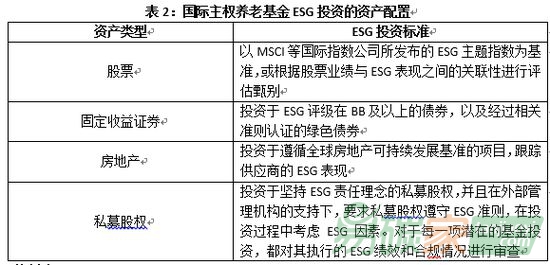

(三)資產(chǎn)配置

通過(guò)上述的基本戰(zhàn)略規(guī)劃和投資決策的制定,國(guó)際主權(quán)養(yǎng)老基金在進(jìn)行ESG投資的資產(chǎn)配置時(shí)將可持續(xù)標(biāo)準(zhǔn)納入考量范圍,針對(duì)不同資產(chǎn)類(lèi)型的特征設(shè)計(jì)了評(píng)估其ESG表現(xiàn)的標(biāo)準(zhǔn)和方法,基于這些標(biāo)準(zhǔn)進(jìn)行投資組合。

資料來(lái)源:Sovereign Investment Lab

三、我國(guó)社保基金ESG投資價(jià)值分析:發(fā)揮引導(dǎo)作用,獲取長(zhǎng)期收益

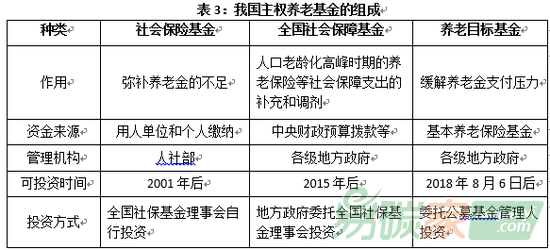

(一)社保基金具有ESG投資潛力

如表4所示,目前我國(guó)主權(quán)養(yǎng)老基金主要由三個(gè)部分組成,分別為社會(huì)保險(xiǎn)基金、全國(guó)社會(huì)保障基金以及養(yǎng)老目標(biāo)基金。其中,社會(huì)保險(xiǎn)基金與全國(guó)社會(huì)保障基金即為我們平時(shí)所說(shuō)的“五險(xiǎn)一金”,2018年8月6日,首批養(yǎng)老目標(biāo)基金獲準(zhǔn)發(fā)行。其中,養(yǎng)老目標(biāo)基金本質(zhì)上是一種公募基金,目前主要以FOF(基金中的基金)的形式存在,簡(jiǎn)單說(shuō)就是專(zhuān)門(mén)為養(yǎng)老資產(chǎn)做獨(dú)家定制的FOF產(chǎn)品。總體而言,我國(guó)社保基金的運(yùn)作可以看做主權(quán)養(yǎng)老基金投資的一面。

資料來(lái)源:中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院

當(dāng)前,我國(guó)社保基金會(huì)采取直接投資與委托投資相結(jié)合的方式開(kāi)展投資運(yùn)作。直接投資由社保基金會(huì)直接管理運(yùn)作,主要包括銀行存款、信托貸款、股權(quán)投資、股權(quán)投資基金、轉(zhuǎn)持國(guó)有股和指數(shù)化股票投資等。委托投資由社保基金會(huì)委托投資管理人管理運(yùn)作,主要包括境內(nèi)外股票、債券、證券投資基金,以及境外用于風(fēng)險(xiǎn)管理的掉期、遠(yuǎn)期等衍生金融工具等,委托投資資產(chǎn)由社保基金會(huì)選擇的托管人托管。2018年,社保基金資產(chǎn)總額為22358.78億元,其中直接投資資產(chǎn)9915.40億元,占社保基金資產(chǎn)總額的44.35%;委托投資資產(chǎn)12438.38億元,占社保基金總額的55.63%。

圖6:2013年-2018年社保基金資產(chǎn)規(guī)模資料來(lái)源:Wind

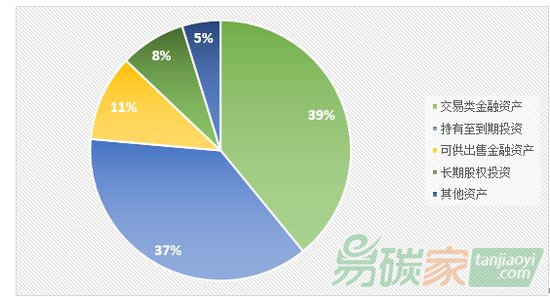

從資產(chǎn)結(jié)構(gòu)來(lái)看,社保基金持倉(cāng)以長(zhǎng)期資產(chǎn)為主,合計(jì)占比達(dá) 56%。其中主要有持有到期投資(債券為主)、可供出售金融資產(chǎn)和長(zhǎng)期股權(quán)投資等長(zhǎng)期資產(chǎn),占比分別為 37%、11%和 8%,以交易類(lèi)金融資產(chǎn)為代表的短期資產(chǎn)占比為39%。這一資產(chǎn)結(jié)構(gòu)充分反映出社保基金所堅(jiān)持的長(zhǎng)期投資理念。

圖7:2018年社保基金資產(chǎn)結(jié)構(gòu)資料來(lái)源:全國(guó)社會(huì)保障基金理事會(huì)

社保基金除了在 2008 年金融危機(jī)、2018年在國(guó)內(nèi)金融供給側(cè)改革時(shí)取得負(fù)收益外,其余年份均實(shí)現(xiàn)了穩(wěn)定的正收益。自成立以來(lái),社保基金投資收益相對(duì)穩(wěn)定,社保基金累計(jì)投資收益額高達(dá)9552.16億元,收益率達(dá)7.82%,遠(yuǎn)超通脹水平。由此可見(jiàn),社保基金基本達(dá)到了其追求穩(wěn)定正收益的目標(biāo)。

圖8:2018年社保基金投資收益情況資料來(lái)源:全國(guó)社會(huì)保障基金理事會(huì)

為進(jìn)一步研究全國(guó)社保基金的投資現(xiàn)狀,本文在社保基金的持股池中選擇了71家社保基金持股比例大于1且同時(shí)作為滬深300成分股的上市A股,利用中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院研發(fā)開(kāi)創(chuàng)的ESG指標(biāo)體系,對(duì)其ESG表現(xiàn)進(jìn)行評(píng)價(jià)。如圖9所示,在證監(jiān)會(huì)大類(lèi)行業(yè)劃分的同一標(biāo)準(zhǔn)下,社保基金重點(diǎn)持倉(cāng)股的ESG平均得分整體而言要高于滬深300成分股的ESG平均得分。這說(shuō)明當(dāng)前社保基金在進(jìn)行實(shí)際投資時(shí),雖然沒(méi)有明確提出ESG投資戰(zhàn)略,但現(xiàn)階段社保基金的重點(diǎn)配置對(duì)象的公司ESG表現(xiàn)較為突出。

圖9:2018年不同行業(yè)社保基金重倉(cāng)股的ESG平均得分表現(xiàn)資料來(lái)源:中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院,Wind

(二)社保基金將ESG納入投資決策的必要性

中國(guó)證券基金業(yè)協(xié)會(huì)于2018年10月公布《綠色投資指引(試行)》,其中第五條明確指出“為境內(nèi)外養(yǎng)老金、保險(xiǎn)資金、社會(huì)公益基金及其他專(zhuān)業(yè)機(jī)構(gòu)投資者提供受托管理服務(wù)的基金管理人,應(yīng)當(dāng)發(fā)揮負(fù)責(zé)任投資者的示范作用,積極建立符合綠色投資或ESG投資規(guī)范的長(zhǎng)效機(jī)制。”對(duì)我國(guó)社保基金作為長(zhǎng)期機(jī)構(gòu)投資者進(jìn)行ESG投資做出了展望。

社保基金資金的久期較長(zhǎng)、規(guī)模較大,這一特性決定了社保基金的投資風(fēng)格應(yīng)以長(zhǎng)期價(jià)值投資、責(zé)任投資為主。同時(shí),作為主權(quán)機(jī)構(gòu)投資者,我國(guó)社保基金堅(jiān)持長(zhǎng)期投資、價(jià)值投資和責(zé)任投資的理念具有重要意義:一方面,社保基金的積極參與能夠培育資本市場(chǎng)責(zé)任投資的投資主體和投資者的長(zhǎng)期投資意識(shí),發(fā)揮長(zhǎng)期機(jī)構(gòu)投資者在價(jià)值投資市場(chǎng)上的引領(lǐng)作用;另一方面,社保基金也能作為政府控制進(jìn)行市場(chǎng)化投資的基金,在進(jìn)行責(zé)任投資時(shí)折射出我國(guó)對(duì)可持續(xù)發(fā)展的重視和實(shí)踐。

從投資價(jià)值來(lái)看,ESG投資能帶來(lái)較好回報(bào)。近年來(lái),我國(guó)學(xué)術(shù)界與實(shí)業(yè)界對(duì)于ESG投資的進(jìn)行了多項(xiàng)研究,并通過(guò)開(kāi)發(fā)指數(shù)和基金產(chǎn)品積極探索ESG投資的落地實(shí)踐。如圖10和圖11所示,由中財(cái)大綠金院聯(lián)合中證指數(shù)公司發(fā)布的中證-中財(cái)滬深100ESG領(lǐng)先指數(shù)和滬深300綠色領(lǐng)先指數(shù),其投資收益顯著高于市場(chǎng)標(biāo)桿滬深300指數(shù),2018 年的累計(jì)收益率比滬深300指數(shù)年收益率分別高6.95%和3.57%。此外,中財(cái)大綠金院在《中國(guó)上市公司ESG表現(xiàn)和企業(yè)債券違約相關(guān)性研究》中發(fā)現(xiàn),當(dāng)企業(yè)的ESG水平越高,其發(fā)行債券的違約或降級(jí)的概率越低。這些研究通過(guò)實(shí)際數(shù)據(jù)指標(biāo)的構(gòu)建分析了ESG投資市場(chǎng)的價(jià)值,表明我國(guó)資本市場(chǎng)的ESG投資正在逐步發(fā)展。

四、對(duì)我國(guó)社保基金開(kāi)展ESG投資的展望

顯然,國(guó)際主權(quán)養(yǎng)老基金作為長(zhǎng)期機(jī)構(gòu)投資者,已將ESG納入投資決策之中。我國(guó)社保基金的資金特性決定了其投資風(fēng)格以長(zhǎng)期價(jià)值投資為主,與ESG投資理念相契合。因此,社保基金應(yīng)積極納入ESG投資,在創(chuàng)造長(zhǎng)期收益回報(bào)的同時(shí)積極培育市場(chǎng)價(jià)值投資觀念,推動(dòng)國(guó)家可持續(xù)經(jīng)濟(jì)的落地實(shí)踐。本文從現(xiàn)階段社保基金的投資方式和投資理念出發(fā),對(duì)其未來(lái)開(kāi)展ESG投資進(jìn)行展望。

(一)評(píng)估風(fēng)險(xiǎn)收益,識(shí)別配置優(yōu)質(zhì)投資資產(chǎn)

社保基金在進(jìn)行價(jià)值投資時(shí),需要的是減少投機(jī)套利、避免短期炒作,因而更加關(guān)注投資對(duì)象長(zhǎng)期的價(jià)值基礎(chǔ),以及基于企業(yè)基本面的利潤(rùn)和績(jī)效的變化。實(shí)證研究表明,ESG表現(xiàn)與企業(yè)財(cái)務(wù)績(jī)效和風(fēng)險(xiǎn)收益有正相關(guān)關(guān)系,ESG投資策略與基本面價(jià)值投資策略存在共性,同樣重點(diǎn)關(guān)注高ROE、低估值、低波動(dòng)率等因子,因此社保基金在進(jìn)行直接投資時(shí),可以將ESG表現(xiàn)與基本面分析相結(jié)合,識(shí)別配置優(yōu)質(zhì)投資資產(chǎn)。此外,ESG投資戰(zhàn)略中的負(fù)面篩選機(jī)制可以投資者在進(jìn)行投資選擇的過(guò)程中“排雷”,保證社保基金投資于真正創(chuàng)造社會(huì)價(jià)值投資的企業(yè),從而獲得長(zhǎng)期投資回報(bào)。

(二)配合法律監(jiān)管,關(guān)注投資管理人信托責(zé)任

目前,社保基金的投資方式以委托投資為主,所以社保基金會(huì)在投資子基金時(shí),會(huì)在內(nèi)部成立一個(gè)專(zhuān)家評(píng)審委員會(huì),圍繞“投資理念、團(tuán)隊(duì)、流程、績(jī)效、產(chǎn)品”等內(nèi)容對(duì)基金管理人進(jìn)行評(píng)審,并以三年為期限對(duì)基金做出滾動(dòng)評(píng)估,實(shí)行末位淘汰制。因此,在這一委托投資機(jī)制下,責(zé)任投資的開(kāi)展將對(duì)投資管理人的信托責(zé)任會(huì)提出更高的要求。投資管理人除了需要具備管理好受托資產(chǎn)的敬業(yè)精神和專(zhuān)業(yè)知識(shí)之外,還需要具有配合監(jiān)管

法規(guī)責(zé)任的道德責(zé)任,考慮投資委托期限,風(fēng)險(xiǎn)偏好,確定合理的投資收益基準(zhǔn)和目標(biāo),保證管理人在投資管理過(guò)程中真正落實(shí)社保基金的價(jià)值投資理念,實(shí)現(xiàn)社保基金與基金各托管機(jī)構(gòu)的良性互動(dòng)。

(三)強(qiáng)調(diào)企業(yè)管理架構(gòu)與經(jīng)營(yíng),實(shí)現(xiàn)長(zhǎng)期股權(quán)投資

截止2018年末,社保基金的長(zhǎng)期股權(quán)投資雖然占比僅有8%,但近年來(lái)成長(zhǎng)迅速。其中最為典型的是,社保基金于2015年出資70多億入股螞蟻金服,三年內(nèi)大致累積盈利超過(guò)400億。作為上游機(jī)構(gòu)投資者進(jìn)行長(zhǎng)期股權(quán)投資,社保基金需要對(duì)投資對(duì)象內(nèi)部的管理架構(gòu)和經(jīng)營(yíng)管理進(jìn)行詳細(xì)研究,甄別具有可持續(xù)發(fā)展?jié)摿Φ墓尽.?dāng)社保基金在進(jìn)行ESG投資時(shí),可以借助企業(yè)在公司治理層面(G)的表現(xiàn),從公司的具體組織結(jié)構(gòu)、信息披露透明程度以及風(fēng)險(xiǎn)管理等多個(gè)角度了解其經(jīng)營(yíng)管理情況和內(nèi)部控制體系,因而通過(guò)長(zhǎng)期股權(quán)投資實(shí)現(xiàn)長(zhǎng)期投資的理念。

(四)培育責(zé)任投資機(jī)構(gòu)主體,引導(dǎo)可持續(xù)經(jīng)濟(jì)落地實(shí)踐

站在委托人的角度,市場(chǎng)上除了社保基金外還存在企業(yè)年金、保險(xiǎn)金和家族基金等長(zhǎng)期資金持有機(jī)構(gòu),機(jī)構(gòu)投資者在責(zé)任投資的市場(chǎng)上將扮演重要角色。目前,我國(guó)資本市場(chǎng)投資者結(jié)構(gòu)以個(gè)人投資者為主,其對(duì)責(zé)任投資理念的認(rèn)識(shí)較淺,需要長(zhǎng)期機(jī)構(gòu)投資者廣泛參與其中,培育市場(chǎng)上的責(zé)任投資機(jī)構(gòu)主體和長(zhǎng)期投資觀念。社保基金積極參與責(zé)任投資,一方面對(duì)市場(chǎng)上的其他長(zhǎng)期機(jī)構(gòu)投資者發(fā)揮示范作用,使其正確理解風(fēng)險(xiǎn)與波動(dòng),培育長(zhǎng)期投資理念;另一方面也能作為國(guó)家機(jī)構(gòu)引導(dǎo)可持續(xù)經(jīng)濟(jì)落地實(shí)踐。

作者:施懿宸 中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院副院長(zhǎng),講座教授,長(zhǎng)三角綠色價(jià)值投資研究院院長(zhǎng),綠色金融產(chǎn)品創(chuàng)新實(shí)驗(yàn)室負(fù)責(zé)人李雪雯 中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院助理研究員新媒體編輯:張宇